美国财政部最新公布的数据显示,6月份海外持有的美国政府债务总量增加668亿美元至总量7.202万亿美元,刷新去年2月来最高。其中,美国第一大“债主”日本增持111亿美元至1.277万亿美元。

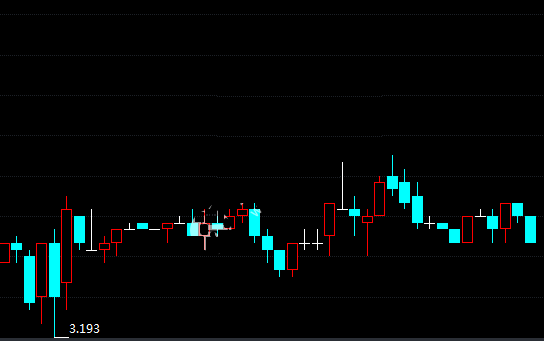

本交易日亚盘,黄金期货开于1789.1美元/盎司,最高上探至1794.7美元/盎司,最低触及1786.2美元/盎司,截至发稿暂报1793.22美元/盎司,涨幅0.32%。

黄金期货本交易日亚盘上涨,正试图冲破1795美元。从1小时走势图来看,绿色动能柱在短暂微弱延续之后消失,但与此同时,也未见多头发力,黄金期货能否有更大的向上突破还有待观察。

日本6月增持美债

当地时间8月16日,美国财政部公布的国际资本流动报告(TIC)显示,日本在今年6月继续位居美国国债的最大海外持有国,所持美国国债环比增加111亿美元,总量至1.277万亿美元。不过该国对美债自年初以来的减持频率更高,6月仅为在最近11个月里第三次增持。此前数据显示,2019年6月起,日本的美债持仓规模自2017年5月以来首次超越中国,晋升为第一位。去年7月时,日本所持美债总量1.29万亿美元曾创历史最高。不过此后日本开始陆续减持美债。

中国大陆仍为美债第二大海外持有地,6月所持美债减少165亿美元,连降四个月,总量至1.062万亿美元,创去年10月来新低。

前十大“债主”6月时还有3大债主减持美债。其中,代表对冲基金兴趣的开曼群岛增持近160亿美元,连增三个月,总量至少创一年最高。比利时减持79亿美元,总量至去年9月来最低。海外持有的美国政府债务总量增加668亿美元,至总量7.202万亿美元,刷新2020年2月来最高。